国际油价周二(10月27日)继续下滑,从10月9日算起,已经连续下滑三周了,此番油价出乎意料的连续走跌,虽然逾4%跌幅不算巨大,但令好不容易聚集起来的进一步反弹预期再次破灭,同时也引出了另一个更大的问题,2007年开始的债务危机会不会再次于能源债务市场上演。标准普尔表示,在今年全球企业债违约中,油气公司占到28%, 它们也是未来几个月中最为脆弱的公司。

当前能源市场的大格局就是沙特为争夺市场份额,和美国新兴页岩油企业打价格战,很显然沙特之所以能坚持到现在,主要是由于其低至几美元的开采成本,该国的石油基础设施已经建成数十年。因此即使当油价低至40美元,甚至30美元时也不会出现太大问题。而对于高成本的页岩油开采商来说,低油价并不能令其维持现有的产能规模,之所以能够和沙特拼到现在的秘诀就是借钱。

公开数据显示,美国垃圾债券过去5年中成了页岩油行业最大的融资市场,在美主要原油产区巴肯、北达科他、德克萨斯和宾夕法尼亚的油田中大部分页岩油企都是通过公司债券和银行获得融资。据测算在可替代能源领域的开采和基础设施建设上的投资额达到5.4万亿美元,这里的可替代能源指的就是页岩油行业。

而很多石油生产商之所以能够轻易借到钱,是因为那时行业模型预测的油价为80-150美元/桶。这其中的定价逻辑是,80美元是大部分高效率石油项目的下限,150美元则是上限。当油价处于45-55美元美元/桶的区间,这些项目将无法盈利,公司的债务将在2015年末或是2016年初开始出现违约。

因此当油价跌至50美元时,一大波生产商突然开始无法偿还债务。这就意味着这些债务需要被勾销。

DailyReckoning专栏作家、货币战争作者Jim Rickards指出,现在我们讨论的是一个5万亿美元的市场,还不包括衍生品。这一领域的失败将比次贷危机在2007年给经济带来的影响更大。

石油债务违约迫在眉睫 套保衍生品或波及银行

而石油行业债务违约并不是杞人忧天,确确实实是迫在眉睫的,据惠誉集团旗下金融数据服务公司BMI Research提供的数据显示,2015年将有720亿美元石油类债务到期,2016年有850亿美元,2017年有1290亿美元。2020年之前到期的石油类债券和贷款总计高达5500亿美元。

高负债的能源企业越来越多。彭博社追踪的数据显示,需要支付10%及以上企业债收益率的油气企业数量过去一年翻了三倍,涉及168家位于北美、欧洲和亚洲的油气公司。

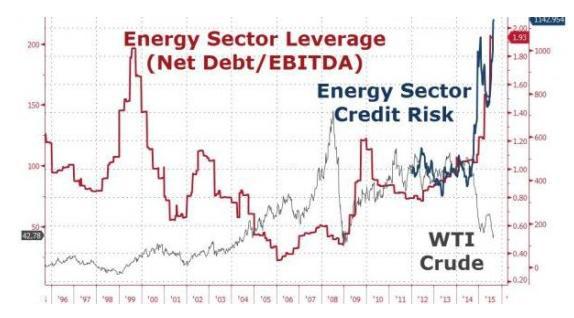

考虑到能源企业的净债务与税息折旧及摊销前利润(EBITDA)之比近日已经蹿升至历史峰值,比1999年石油危机时期还要高,那么,能源债务问题就显得更加严重了。

(能源行业信用风险飙升)

伦敦Norton Rose Fulbright LLP公司负责石油兼并收购业务的合伙人Kimberley Wood对彭博社表示,“随着部分企业转行,石油行业的面貌和格局可能在未来5到10年发生改变。如果油价持续在当前低位,那么,能源企业的破产数量和不良债交易毫无疑问将会增加。”

另外特别需要指出的是,石油和天然气有关的银行金融衍生品总值已经达到了几万亿美元,其中很多都是作为石油公司产量套期保值的交易对手。可以说,如果油价继续下滑,即使作为客户的石油公司幸存下来,银行也将蒙受巨大损失。

而在低油价背景下,中国油企也不能幸免,在今年到期的石油类债务中,美国页岩油公司占比最高达到20%。其次是中国油气企业,占比为12%。

彭博数据显示,过去10年,中国对资源的需求使得石油行业债务增长了三倍,达到1.3万亿元人民币(2050亿美元)。今年,油价大跌17%,增加了能源企业的资金压力。

据彭博援引美银美林外币债券指数,在行业债务创纪录、油价大跌的背景下,石油服务企业债券本季度的表现在中国最为糟糕,价格下滑5.9%。勘探企业债券价格下跌1.4%。部分民营企业债券价格跌至极低水平,宏华集团2019年票据价格仅为每1美元面值39美分,安东油田服务集团2018年票据报每1美元面值44美分。

野村控股信贷分析师Annisa Lee表示:“由于流动性问题,我们认为未来一年左右,中国民营石油公司可能出现违约。如果银行不进行贷款展期, 那么部分企业将会陷入麻烦。他们可能会寻求债务互换,降低票息成本, 延长期限。”

彭博编撰的数据显示,中国油气公司资产负债率已经从19%升至29%。新加坡CreditSights Inc。高收益债券分析师Sandra Chow表示,由于民营企业融资渠道不如国有企业,因此民营企业局势尤为艰难。

美原油库存创历史记录 指望增产还债不切实际

此前石油公司之所以能在油价不断下滑情况下借到钱,另一大很重要原因是,借款方认为,即使油价下跌,原油公司可以通过增产来还债。他们的如意算盘是,石油生产商只需要不断地开采再开采,势必能够提高单位时间内的石油产量,直至最终达到“脱离速度”,届时他们将拥有足够多的自由现金流来偿还债务和为经营活动提供资金。

但对于原油公司来说,如果要在这个时间点上增加新产量那么就需要雇佣新员工,增加新钻机和增加开采点。但是因为低油价,很少会有公司还这么做。事实上,大部分勘探公司所做的恰恰相反,开采平台的数量正在下滑,裁员在持续进行。

数据显示,尽管美页岩油生产商在过去一年将超过半数的钻井闲置,但美国原油库存在过去四周仍增加2260万桶,达到1930年来历年10月份中的最高水平。在一半钻机产能闲置的情况下,原油库存依然高企,怎么还可能指望页岩油生产商增产?

Citi Futures Perspective能源分析师Tim Evans表示,“美国钻探和产量的下降尚不足以再平衡美国市场,更何况全球市场,对于你不需要的下一个百万桶的库存,你愿意支付多少钱?”