周一市场暴跌,三大指数以创业板为首,跌近4%,上证指数稍微稳一点;到了周三,三大指数基本修复了行情。

而光伏指数就没这么好看了,周一跌近5%,在两天时间内还是不温不火的状态,涨不上去,跌不下来。

光伏中三剑客,隆基周一跌停,两天时间表现依旧不温不火;隆基从最高点下来,跌近34%。

阳光周一跌近9%,两天时间也表现较弱;阳光从最高点下来,跌近42%。

通威周一跌近8%,两天交易日基本横盘;通威受颗粒硅和2020Q4减值事件影响,从最高点下来,跌近43%。

可以看出三大指数自周一暴跌后,两天时间内都有所修复,但光伏指数以及光伏三剑客却被按得死死的。

光伏指数和光伏三剑客下跌这么多而且反弹力度不大,除了市场情绪影响外,还有某机构周末公布的光伏板块公司2021Q1业绩的一个预测情况,基本上一些头部企业2021Q1扣非都环比下降,业绩环比下降有一些因素。

另一方面也有市场对光伏2021年终端需求的一个悲观预期,这个我也会说说。

1

光伏2020风风光光

2021Q1业绩却延续不下去了?

光伏板块在去年风风光光,指数在不到一年的时间内涨了近3倍,一方面除了市场情绪的影响外,另一方面还有业绩向好的影响。

到了2021Q1业绩却不能延续2020Q4的业绩,究其原因,我下面来讲讲。

(1)光伏产业链

为了方便了解,先讲一下光伏产业链。

光伏分四个环节分别是原料、硅片、电池片、组件、系统四个环节;其中原料主要生产多晶硅料,是整个光伏产业链供给的源头,其中上市的企业包括保利协鑫能源、通威股份等。

接下来是硅片环节,主要生产硅片,有两种主要的方向,一种是单晶硅片,目前正在流行,一种是多晶硅片,目前逐渐被淘汰;硅片环节的上市公司包括隆基股份、中环股份、晶科能源、晶澳科技等企业。

硅片生产完成后会通过多项工艺变成电池片,电池片目前主要玩家有通威股份、隆基股份、晶科能源、晶澳科技等企业。

电池片生产完成后和支架、光伏玻璃、光伏胶膜等材料,组装成组件;组件环节的玩家有隆基股份、晶科能源、晶澳科技等企业。

最后组件、逆变器和储能等多种材料装成光伏电站;在逆变器、储能方面的玩家主要是阳光电源、固德威等玩家。

(2)2021Q1业绩环比下滑

2021Q1业绩环比下滑,一方面由于2020Q4有抢装潮影响。

另一方面由于2021Q1光伏各环节供需错配,导致硅料价格上涨,并将涨价成本传导至终端用户,虽然终端用户一季度有竞价项目并网的需求,但也有一部分的终端用户由于组件价格太高,而延期项目开工。

简单说说供需错配的问题。

去年以隆基为首的硅片、组件环节,以通威为首的电池片环节,以信义光能为首的光伏玻璃,以福斯特为首的光伏胶膜拼命扩产,2021年光伏各环节(除硅料外)产能就有260-360GW;与之相反的硅料环节扩产就较为谨慎,2021年有效产能仅能支持193GW。

2021Q1由于竞价项目有并网需求,硅料本就供需紧,同时下游硅片厂商有囤货行为,从而促进硅料价格快速上涨,传递到组件环节,表现便是组件价格上涨到1.80元/W,而终端项目有内部收益率要求,底线基本为6%。

根据券商的测算当组件价格维持在1.80元/W时,IRR收益率为6%。

这也是为什么最近很多终端厂商停止项目的一个原因。

终端需求减少,自然影响到光伏各环节的盈利情况;而需求的下降,还能通过涨价来提升业绩的仅有硅料环节;其他光伏环节由于产能过剩,成本传导的能力会偏弱,无法将上游涨价的成本压力完全传递到下游,从而被硅料厂商侵蚀了一部分利润。

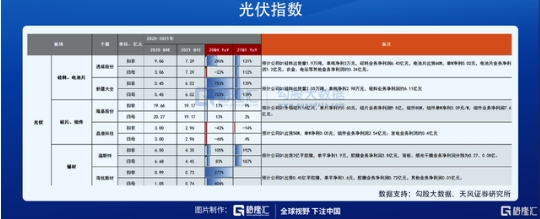

这也是为什么券商预计2021Q1中,仅有大全新能源的2021Q1扣非是环比上升的;其他光伏环节2021Q1扣非都环比下降。

2

市场对2021年终端需求比较悲观

市场对2021年终端需求比较悲观也是有它一定的道理。

上面说了当组件价格上涨到1.8元/W时,终端厂商IRR会降到6%,而终端需求有IRR底线要求,所以组件价格太高会抑制终端需求下降。

同样的事情去年第三季度也发生过,五大六小去年因组件价格太贵,而重新议价,增加观望气氛,导致去年第三季度装机量仅有8GW。

但随后光伏各环节价格有所下降,同时第四季度有并网需求后,仅一个第四季度装机量就高于前三季度。

但市场也不用太悲观,首先根据市场调研,终端厂商认为今年50GW基本没问题,但70GW主要看组件价格。

50GW基本比去年国内49GW高,然后组件价格预计会从今年Q2开始有所下降,所以今年下半年光伏行业需求还是会有保障的。

3

动态博弈,终将迎来价格拐点

我认为今年将是光伏各环节相互博弈的过程,最终肯定会是组件上游各环节降价(除硅料外),使组件成本下降,从而也带动组件价格下降,正向影响今年装机量。

因为今年与往年不同之处就在于供给过剩。

那么过剩的产能要么减缓扩产的节奏和降低开工率,要么降价来使自身产能利用率上升,不然既不减缓产能规划,产能利用率下降,价格又迟迟不下降,导致终端需求下降,产能利用率又下降,最终影响的还是自身企业今年的经营。

所以我认为今年光伏各环节将相互博弈,最终肯定会是组件上游各环节降价(除硅料外),使组件成本下降,从而也带动组件价格下降,正向影响今年装机量。

现在拆开光伏各环节来看,每个环节倾向于什么决策。

首先组件由电池片和辅料构成,电池片占组件成本49%左右,其次辅料中,玻璃占成本8%,胶膜占成本5%。

(1)电池片

电池片环节CR5低于硅片和组件环节,单个厂商议价能力较弱,且随着二季度产能继续释放,电池片厂商如通威、爱旭等厂商也会像去年八月份一样,让利出来,从而使组件成本压力降低。

(2)光伏玻璃和胶膜

光伏玻璃和胶膜,作为组件的辅料。

光伏玻璃占组件成本8%,胶膜占组件成本5%。

光伏玻璃和胶膜由于去年年末骤升的终端需求,导致供需不平衡,光伏玻璃和光伏胶膜在短时间内价格骤升!

那么光伏玻璃和光伏胶膜的毛利率好于组件厂商,且自身有扩产的计划,产能的过剩,以及还有利润的空间,自然会主动降价抢市场份额。

如之前光伏胶膜龙头福斯特就做过类似的事情,扩产抢市场份额。信义光能也是扩产抢市场份额。

辅料价格的下降,自然也会带动组件成本的下降。

(3)组件

今年年初组件上游价格的上涨,但组件厂商难以将成本压力传递到终端,导致专业化组件厂商如东方日升、中利集团,今年毛利率基本为负,而一体化厂商如隆基、晶澳、晶科这样的厂商,毛利率也只能维持在18%左右,净利率为2-3%。

目前根据市场调研组件厂商基本的决策是降低开工率和减缓扩产计划来应对。

但随着二季度电池片以及辅料产能的扩张,且有降价的可能;组件成本会有所下降,无论是专业化厂商还是一体化厂商盈利能力都会有所改善。

同时组件在二季度也是有产能过剩的情况的,组件厂商也会通过降价来抢市场份额;另外一体化厂商降价抢市场份额的能力要强于专业化厂商;估计今年会加速劣质组件厂商退出市场,并且导致市场份额流向头部厂商。

(4)硅片

硅片环节一季度供给还偏紧,但二季度后产能释放也会降价,抢市场,隆基也说预计今年硅片毛利率将从35%,降至20%-25%,市占率从45%,升至50%。

(5)硅料

硅料基本今年都紧缺,所以价格能维持高位。

从上面的分析基本可以知道从二季度开始,随着光伏各环节产能的释放,像电池片环节市占率较低的,议价能力较弱,像通威股份、爱旭股份、隆基股份等厂商将通过降价来抢市场份额;而这其中最受伤害的还是当属专业化厂商,像爱旭股份这种,议价能力更弱了,上游无法砍单,下游又砍单,在集体扩产中最痛苦。

而玻璃、胶膜这样的辅料环节,则存在让利空间,且产能逐步释放,头部厂商信义光能、福斯特等通过降价抢占市场份额。

最后是硅片环节,一季度硅片供给还偏紧,但到了二季度产能的释放,也会通过降价来抢市场。

光伏各环节的降价,最终也将传递到组件环节,组件价格的下降,也将带动终端需求的增长。

今年一季度组件上游涨价导致组件价格上涨,影响终端需求;二季度随着光伏各环节产能的释放,光伏各环节将动态博弈争取供需平衡点;随着二季度光伏各环节决策逐渐明朗,光伏下半年的确定性也会较高。

但基本上可以确定的是今年光伏各环节(除硅料外)因产能过剩,让利硅料厂商。

4

小结

光伏各环节,在本次扩产中最受益的当属硅料企业如保利协鑫能源、通威股份、大全新能源和新特能源等厂商,以PE来计算目前的估值水平,除保利协鑫能源外,基本都在25X,估值较为合理,保利协鑫能源估值相对高点,PE在80X。

其次是一体化厂商如隆基股份、晶澳科技、晶科能源、中环股份等厂商,将在这场光伏博弈中好于专业化厂商及二三线厂商,如果对光伏行业依然有信心的,这样的头部企业也值得关注;这次下跌使这些一体化厂商目前估值也较为合理,但目前市场情绪偏弱,估值可能还会往下走,但长期来看值得关注。

最后需要警惕的像爱旭股份专业化电池厂商、东方日升专业化组件厂商等企业,其在这场光伏博弈中,受损最严重,价格只能跟随头部波动,且成本传导的过程也会受阻。