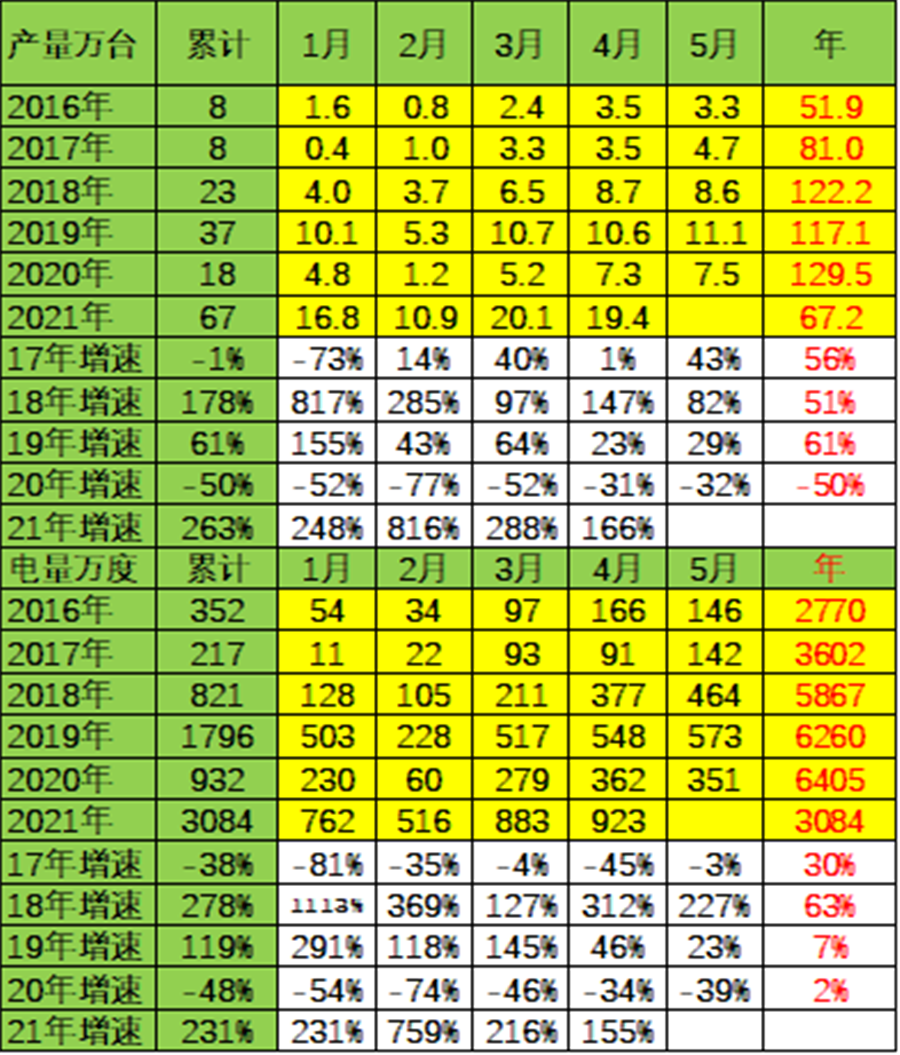

根据崔东树个人测算,2021年4月新能源汽车产量19万台,同比增长166%;电池装机总电量约923万度,同比增长155%。21年1-4月的乘用车电池需求3084万度,同比增长231%。20年1-12月的乘用车电池需求6405万度,同比增长2%,表现逐步改善。虽然三元仍是趋势,但21年4月的三元电池占比达到45%,磷酸铁锂恢复至53%。

从电池配套特征看,市场竞争格局剧烈变化,宁德时代、比亚迪(01211)的总体优势地位明显。二线企业的表现巨变,中航锂电、合肥国轩、蜂巢能源等随着配套企业的变化而份额波动。

一、新能源电池总体需求特征

1. 2020年新能源车和电池需求

根据崔东树个人测算,按照汽车生产数据2021年4月新能源汽车产量19万台,同比增长166%;电池装机总电量约923万度,同比增长155%,。21年1-4月的乘用车电池需求3084万度,同比增长231%。

2020年上半年是延续19年的政策的惯性低迷,因此今年1-4月的低基数增长超强的特征使新能源汽车电池需求表现较强。

2. 总体电池需求特征

2019年上半年新能源车补贴政策延续18年的政策,因此19年上半年的新能源车和电池需求呈现旺盛的状态。

2020年的政策在4月23日发布,总体补贴处于低位。随后今年1-4月的需求上升较快,导致目前的电池需求逐步改善。

3. 历年新能源车产量数据

20年的新能源车产品增速低,21年1-4月的整车的增速回归高增长,这也是体现了高基数压力化解。

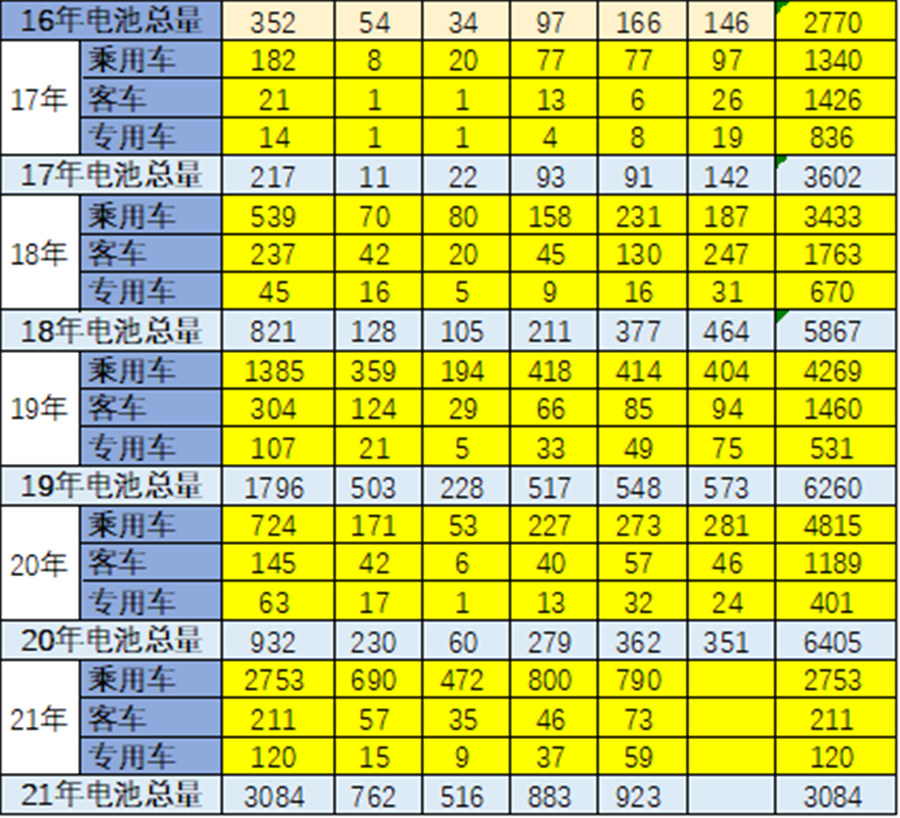

4. 电池需求结构特征明显

2021年1-4月的电池需求3084万度,大幅好于2020年1-4月的电池2150万度需求。由于去年贴退坡前后的干扰因素,因此2021年4月的电池需求相对较强。

5. 各类车型电池需求结构特征明显

1-4月的乘用车电池需求2800万度,同比增长3倍,表现较强。去年1-4月乘用车的电池需求较好,今年的环比持续走强,需求平稳增长。

1-4月客车的电池需求较低,达到200万度电,同比去年的88万度的高位,增幅不大。

21年初专用车用电需求增长较猛。4月的专用车电池需求59万度,较去年同期的32万度大幅增长。

二、新能源车产品电池需求特征

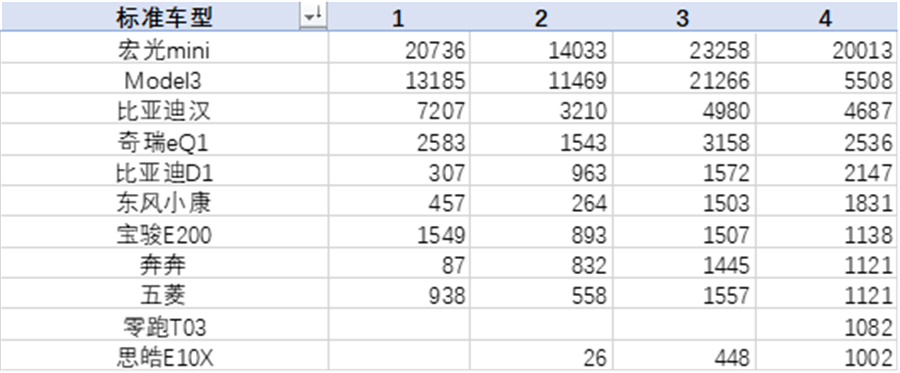

1. 整车产品电池需求特征-按电池数量角度

以上数据为电池电量的数据,2017年的全年的电量是3600万度,18年是5666万度。19年是6201万度,20年达到6400万度,数量提升较高。21年2100万度

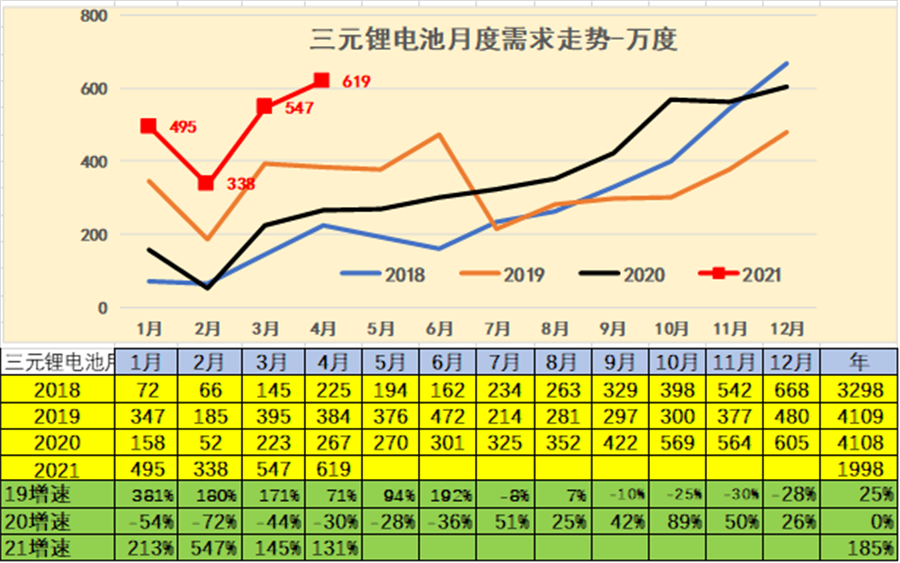

2019年的三元电池占比达到66%,较18年上升12个百分点。2021年1-4月三元锂占比保持稳定。21年1季度的三元电池占比达到64%,磷酸铁锂保持稳定。锰酸锂的需求逐步减弱。钛酸锂基本没有市场。

2. 三元锂电池结构需求

三元里电池近几年持续爆发式增长,每年的平均增长速度在100%左右,2020年三元锂电池需求量达到4109万度.。

其中上半年相对偏弱,下半年表现增长较强。2021年走势虽持平于2020年,但相对好于2020年较多,尤其是1季度改善较大。

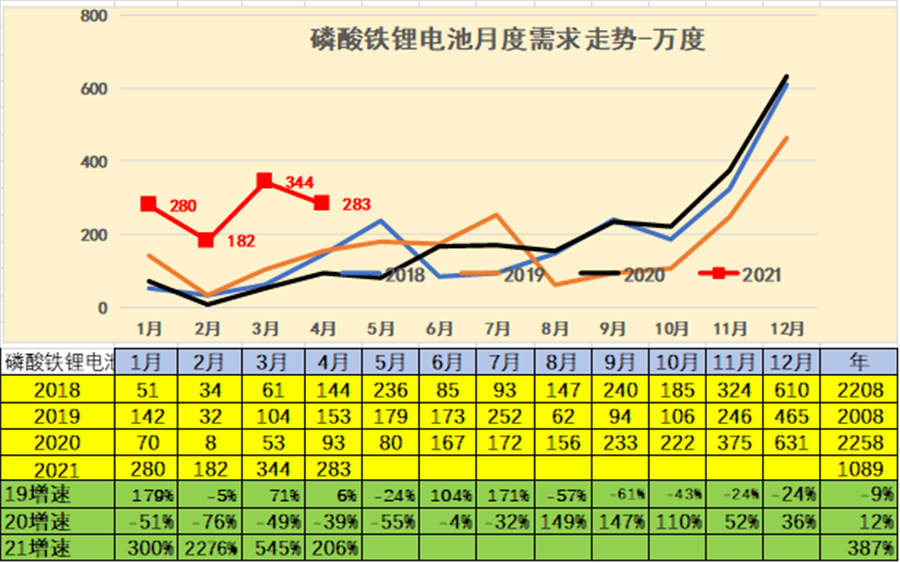

3. 磷酸铁锂电池需求

2019年磷酸铁锂电池,需求相对比较平稳整体需求量达到2008万度。相对于2018年同期降低9%。

2021年在1-4月份的电池需求较高,同比增长仍是巨大的。2021年全年增长380%。

磷酸铁锂电池需求逐步增长,近几个月的微型车靠磷酸铁锂翻身的机会很大。

三、近几年的各类车电池需求特征

1、电动车电池需求特征

乘用车的三元锂电的需求暂时回落,21年达到整体汽车电池需求的59%。4月的磷酸铁锂需求明显回升,达到42%。

21年的客车产品的磷酸铁锂占比92%,仍是相对保守。

专用车的三元锂占比77%,降成本的推动下,专用车的三元的趋势相对是稳定的状态。

四、电池企业表现分析

1. 主力电池厂家表现优秀

由于目前电池企业扩张过快,很多电池企业,在很多地方设立的不同的公司,电池企业数量大幅增长。我们为了便于分析,把各地公司都汇总成为总体公司。

由于前2-3位的装机增长,4-10位的电池企业份额相对下降,比亚迪仍是超强优势的电池企业。

目前可能主要是松下和LG的电池进入较强,其他的中间企业下降幅度目前不大。

2. 主力电池品种的厂家表现

电池的技术线路很重要,如果技术方向正确,其发展的势头就很顺利,政策也会使其受益。日本松下、韩国LG化学、三星SDI等多采用三元锂电池的技术路线,比如新能源巨头特斯拉就采用了松下的镍钴铝酸锂三元锂电池,就是所谓的NCA,在Model S和Model X上采用21700圆柱体电池组。效果较好

各类车型的电池线路的企业差异较大。三元和磷酸铁锂的线路各有强势厂家。比亚迪的三元电池的占比在三年内上升,19年达到32%的月度峰值,也是很好的。20年比亚迪发力磷酸铁锂。

磷酸铁锂的电池仍是宁德时代最强,20年达到58%。磷酸铁锂的主力厂家优势相对明显,近期国轩等表现优秀,主要技术相对成熟,产品竞争相对稳定。

3. 主力整车厂家表现

整车企业的配套表现较好,主要是LG和宁德的产品较强。而且近期中航锂电的表现很好,为广汽新能源促进很大。五菱的磷酸铁锂表现很强。

4. 主力电池厂家配套表现

随着电池的低成本化趋势,各企业的配套都有很多的机会,对行业发展很有促进意义。中国电池企业的世界竞争力还是很强的。