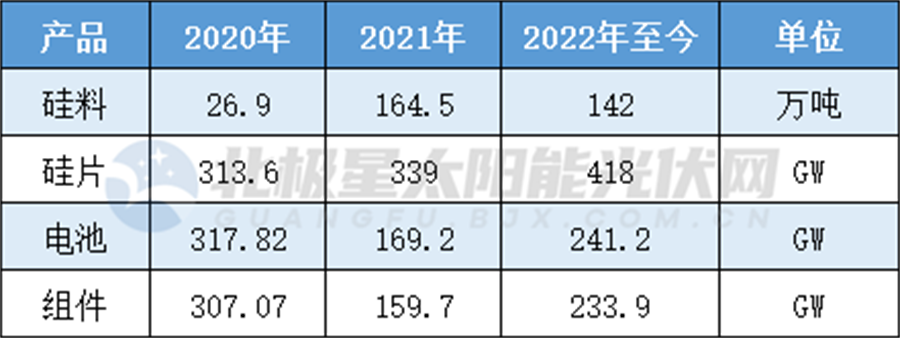

在全球碳中和背景下,光伏行业发展驶入快车道。作为光伏产品的主要生产及出口国,我国光伏企业纷纷加速跑马圈地,抢占风口,扩产之势如脱缰。在经过2020-2021年硅料、硅片、电池片、组件已经过连续两轮疯狂的产能扩张后;2022年扩产“战火”依旧疯狂,年初以来,硅料扩产规模已超140万吨、硅片、电池、组件端扩产累计规模超890GW。激进的扩产潮之下,光伏新兵正发起猛攻,新一轮技术厮杀在即,行业或面临新变局。

硅料新兵集结猛扩122万吨产能

2022年硅料供应依然紧俏,在供需错配影响下,企业积极布局。据北极星太阳能光伏网统计,2022年硅料端宣布扩产规模高达142万吨。

在今年宣布扩产的十家企业中,除了老玩家特变电工以外,市场迎来了九家跨界而来企业的投资簇拥。其中,宝丰集团投资规模最大,扩产规划达30万吨;特变电工、合盛硅业紧随其后,扩产规划均达20万吨;硅片龙头中环股份扩产规模达12万吨;中来股份、上机数控、亚王能源集团扩产规模均达10万吨,吉利科技、南玻A扩产规模均达5万吨。

值得一提的是,今年新玩家整体实力不俗,投资门槛大多10万吨起步。新兵队伍中,投资主要以打通上游产业和全产业链投资为主。具体到企业来看,其中下游硅片企业突破“卡脖”环节,向上游投资,保料、降本成为其中主流投资目的。如硅片企业上机数控、中环股份,电池企业中来股份等,希望通过投资上游硅料领域,保障硅料供应,解决所处单一环节的盈利波动风险,提升企业综合竞争力和盈利能力。

其次,“加长版”一体化布局成主流,如工业硅龙头合盛硅业投资项目包括20万吨高纯多晶硅建设硅基新材料、单晶切片、电池组件、光伏发电等工程。宝丰集团总体规划投资包括35万吨/年工业硅、30万吨/年多晶硅、50GW拉晶切片、30GW电池组件生产装置,以及配套15GW光伏发电和风力发电电站。清电能源集团在新疆哈密市打造光伏硅基示范产业园,整体规划包括40万吨工业硅、20万吨多晶硅和60GW单晶硅拉棒切片项目。

硅片“新贵”突围

作为光伏产业链扩产规模最大的环节,2022年硅片猛增态势持续。据北极星太阳能光伏网统计,2022年硅片端宣布扩产规模高达418GW。

具体到扩产企业来看,除硅料双龙头隆基和中环扩产30GW硅片产能;一体化企业晶澳、晶科分别扩产7.5GW、30 GW补充中间环节之外;其他325.5GW大规模扩产均来自双良节能、宇泽、高测股份、高景、清电能源等“新贵”企业。

其中,投资规模最大的为江西宇泽和高景太阳,仅两家企业在拉晶及切片项目扩产规模上,累计高达160GW,约占投资总规模的38.2%;清电能源规划了60GW单晶硅拉棒切片规模。在硅片领域猛进的双良节能,不仅投资包头二期20GW大尺寸单晶硅片项目,还与宇晶股份和永信新材合资投建25GW大尺寸硅片项目;中启控股、晶品新能源、高测股份扩产规模分别达10GW及以上,宝丰集团、华晟扩产规模达3.5GW及以上。

值得一提的是,随着高测股份宣布将业务向上延伸至硅片领域,上机数控、京运通、双良节能、高测股份四大设备企业,将齐聚硅片赛道,展开新一轮竞赛。

对于硅片领域来说,自2020年以来企业密集扩产规模超1000GW,不仅意味着行业竞争将愈发激烈,同时随着企业产能投建速度的快速推进,对上游硅料端的需求将大幅增加,短期内硅料供需错配仍难缓解。据硅业分会市场调研显示,近期硅料市场已无任何余量可签,按惯例各硅料企业长单签订期一般集中在月底或月初,但截止目前尚未开始签订8月份长单,主要是由于7月部分硅料一线大厂检修减产,而在产满产运行的硅料企业均应下游要求超签订单,以确保其正常开工率,故大量企业前期订单延后导致市场无量可签余量。

TOPCon、HJT技术争锋

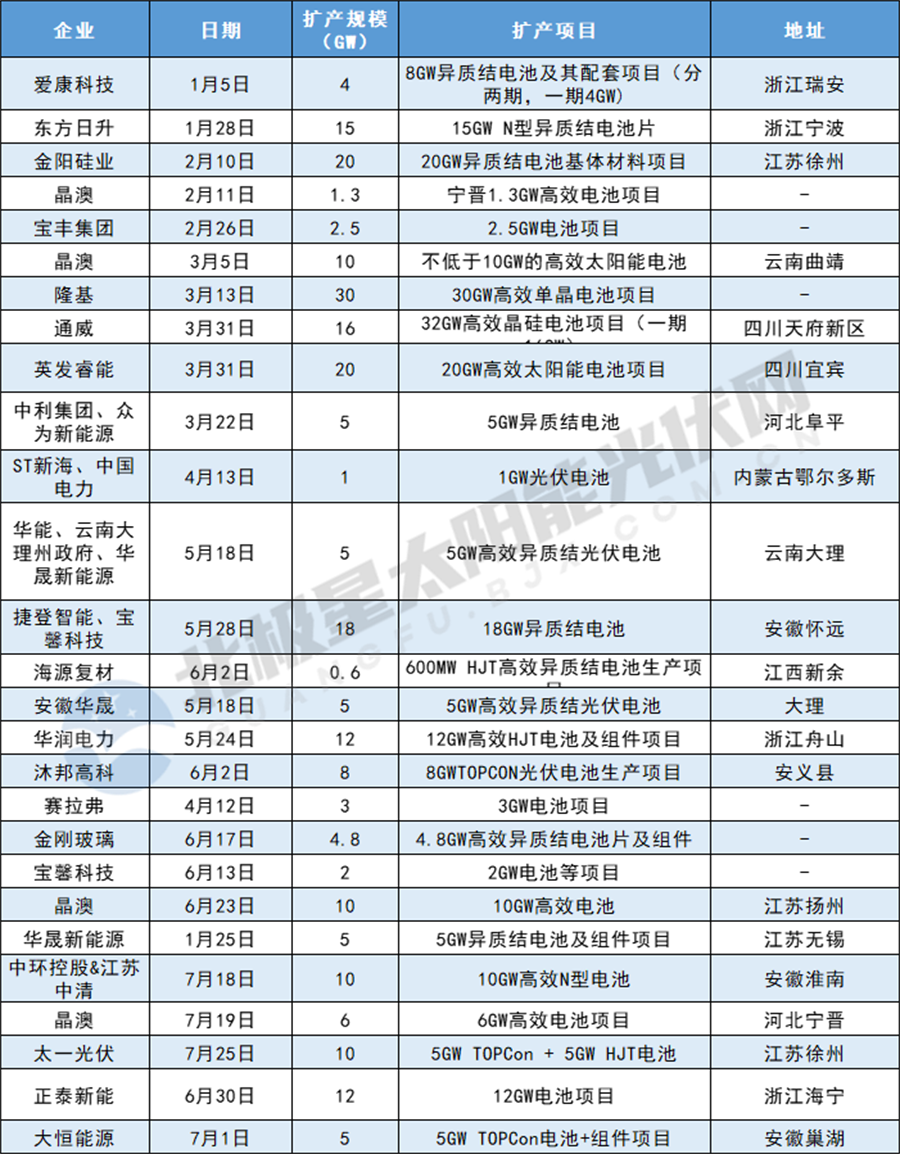

作为光伏产业链的迭代速度最快的环节,电池片的投产技术和规模决定着未来光伏产业链的技术路线和效率走向。从今年企业扩产来看,最为热衷的依然是N型技术,TOPCon和HJT作为其中主流技术的代表,是投资和市场关注的重点。

据北极星太阳能光伏网统计,2022年电池片扩产规模达198.2GW。其中,已明确规划的异质结扩产规划达94.4GW,TOPCON规模约18GW。

从企业扩产规模来看,隆基为提升一体化产业链模式,对电池环节的产能扩充达30GW,投资力度最大。晶澳、金阳硅业、英发睿能扩产规模达20GW及以上,捷登智能联合宝馨科技扩产18GW,东方日升、华润电力扩产规模在12GW及以上,仅以上企业扩产累计规模约占总规模的76.8%。

从已明确布局的技术路线来看,除了从玩具转型到光伏的沐邦高科维持猛进势头,宣布投建8GW TOPCON光伏电池项目。太一光伏同时押注TOPCon、HJT两种技术路线,分别规划了5GW产能,计划先行投建5GW TOPCon电池,竣工后上马5GW HJT电池。大恒能源投建5GW TOPCon电池组件项目,计划于2023年全面投产,加速先进技术布局。

在异质结扩产队伍中,金阳硅业布局了20GW异质结电池基体材料,项目已于2月初开工,预计2023年全面投产。捷登智能和宝馨科技、东方日升、华润电力扩产规模分别达12GW及以上。其他,如老牌玩家爱康科技、华晟新能源纷纷祭出4GW及以上的扩产规划;跨界而来的金刚玻璃布局了4.8GW异质结电池片及组件外;华润、华能等央国企和大理州政府也在积极参与布局。

值得一提的是,随着企业的加速布局,新一轮技术迭代的战鼓密集敲响。目前TOPCon电池组件规划产能已近100GW,下半年落地产能总规模约40GW以上。HJT产业成长速度同样惊人,据华晟新能源预计,到2022年底HJT产能规模将达20-30GW,并表示今年将力争实现HJT电池全成本接近PERC电池,年底HJT组件全成本与PERC组件持平。

组件扩产进入红海

2022年组件环节扩产规模达233.9GW,大规模的扩产主要聚集在头部企业,其中晶科扩产规模达32GW,东方日升达18GW,隆基达16GW,晶澳达15GW,头部组件企业在这场看不见尽头的争战中拼命加速赶超,扩产能、提市占率,稳固龙头地位。

尽管头部组件竞争格局已较为胶着,但二线企业为保住其占有的固有市场,纷纷加速对先进产能布局,如尚德、一道新能扩产规模均达10GW。

在组件竞争的红海中,也不乏新兵试图突破当下格局。在新势力厂商中,一体化布局凶猛来袭,其中扩产最激进的当属双良节能,抛出了20GW组件产能扩产规划,试图从硅片端向下游市场延伸。东方希望则扩充了全产业链,包括6.25万吨多晶硅、10GW拉晶和切片、10GW电池和10GW组件。其他跨界新兵如星帅尔、捷登智能、宝馨科技投资达2GW及以上。

万变不离其宗,无论光伏制造端扩产如何强劲,底气依然来自终端光伏市场需求的大力支撑。据国家能源局发布数据显示,2022年上半年光伏累计新增装机30.88GW,较去年同期大幅提升137.36%。中国光伏行业协会名誉理事长王勃华通过对各省装机规划了解,乐观预计光伏市场或将开启加速模式,并将今年新增装机预测调高10GW,预计全年实现85-100GW。