新一轮扩产潮在光伏行业上演。

今年以来,不同领域的近30家上市公司抛出进军光伏的计划,有搞养殖的牧原股份、正邦科技,玩具商沐邦高科,地产商天宸股份等等。老牌企业也不甘示弱,包括天合光能、晶澳科技、晶科能源、协鑫等再砸重金强化垂直一体化布局。

按照惯例,给淘金者卖铲子的人往往能先赚到钱。光伏大热之下,包括还原炉、切割机、丝网印刷等产业链各环节的设备需求被同步放大。哪些“卖铲人”抢先获益?在电池环节技术迭代之下,设备厂商们表现如何?

业绩超预期

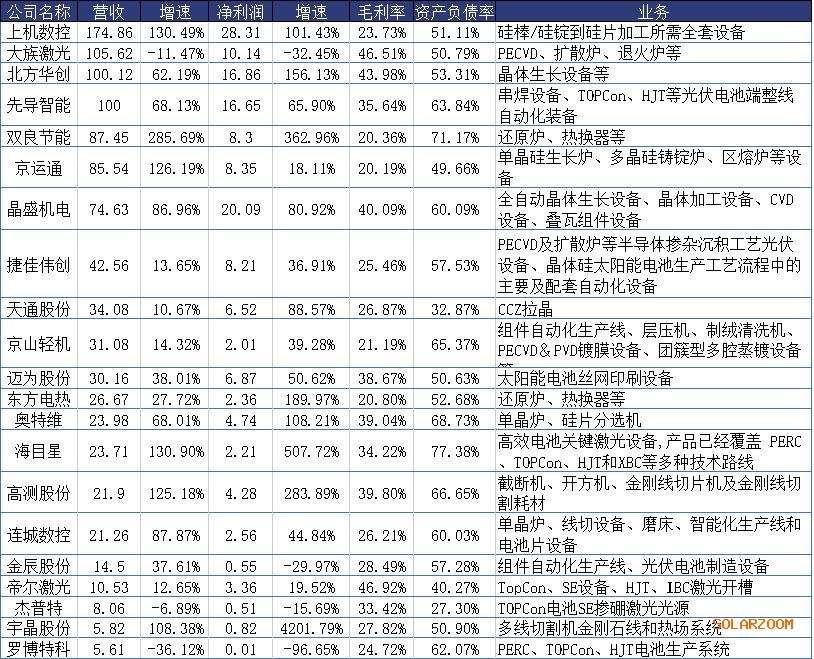

先看一组数据。

据财经网不完全统计,2022年前三季度,21家光伏设备企业营收合计1028.14亿元,同比增长60.47%;合计净利润153.71亿元,增速67.16%。整体呈快速增长的态势,仅3家营收同比下滑,4家净利润出现下滑。

具体到单家公司上,营收TOP5分别为上机数控(174.96亿元)、大族激光(105.62亿元)、北方华创(100.12亿元)、先导智能(100亿元)、双良节能(87.45亿元)。

其中,上机数控和双良节能收入主要来自光伏,大族激光和北方华创的业务横跨半导体和锂电设备等多个领域,先导智能的业绩7成左右来自锂电设备,光伏设备包括串焊机、TOPCon光伏电池智能工厂产线。

营收增长最迅速的五家公司则分别为双良节能、海目星、上机数控、京运通、高测股份,同比增幅均超过100%。

除海目星从锂电领域切入光伏激光设备之外,其余四家公司均为跨界进入硅片制造领域的光伏设备企业。从行业整体来看,前三季度光伏硅片的营收增速超过电池、硅料、组件环节,行业的高景气度带动其收入增长。

数据来源:WIND 财经网制图

盈利方面,前三季度净利润超过10亿元的企业共有5家,分别为上机数控(28.31亿元)、晶盛机电(20.09亿元)、北方华创(16.86亿元)、先导智能(16.65亿元)、大族激光(10.14亿元)。晶盛机电是国内最大的硅片设备企业,单晶炉市占率约60%,覆盖除隆基绿能、京运通之外绝大多数硅片厂家,此外还布局切磨抛加工设备等。

从利润增速来看,宇晶股份、海目星、双良节能、高测股份、东方电热排在前列。得益于光伏切割设备市场打开,宇晶股份前三季度扭亏为赢,净利润0.82亿元。东方电热则受益于光伏硅料需求增长,多晶硅还原炉和冷氢化用电加热器在手订单充沛,半年报显示,上述两款设备新签订单超15亿元。

毛利率方面,电池激光设备毛利率排在前列,如帝尔激光、大族激光3季度毛利率分别为46.92%和46.51%。其次,应用于硅片环节的单晶炉、切片机制造企业毛利率也较高,晶盛机电、高测股份毛利率为40.09%、39.80%。硅料核心设备还原炉等毛利率相对偏低,上机数控和晶盛机电的毛利率分别为23.73%和20.8%。

除了业绩,员工人数的变化也一定程度上印证了企业的发展。据财经网统计,2019-2021年,上述21家企业中员工人数增长最快的5家企业分别为上机数控、连城数控、先导智能、奥特维和迈为股份。

数据来源:WIND 财经网制图

上机数控的员工人数从2019年的1599人增长至2021年的5370人,深度绑定隆基绿能的硅片设备企业连城数控,员工人数从2019年的679人增长至2022年Q3的2730人。剩余三家企业的员工人数也均实现了翻倍式增长,尤其在2021年员工人数增幅明显,与光伏行业的扩张步幅趋于一致。

硅料疯涨催热还原炉市场

光伏产业链制造端自上而下可分为硅料、硅片、电池和组件。硅料作为化工产品,扩产周期较其他环节而言更长。产能之间的错配使得历史上硅料价格出现过几轮暴涨暴跌。

2020年下半年起,“拥硅为王”在光伏行业再度上演。两年时间内,硅料的吨价从8万元涨至30万元以上。头部企业硅料毛利率高达80%,高额利润吸引了包括新特能源、润阳股份、青海丽豪、宝丰集团等新老玩家进场。硅业分会常务副会长林如海曾预计,到2025年底,国内多晶硅产能将超过500万吨/年,较2021年末硅料产能52万增长近10倍。

在此背景下,多晶硅还原炉作为改良西门子法多晶硅生产技术中的核心设备,需求确定性进一步提升。据民生证券测算,2022-2024年,还原炉市场空间分别为33.55亿元、54亿元和70.5亿元;况氢化电加热器的市场空间分别为16.78亿元、27亿元和35.25亿元。

中信证券则更加看好还原炉这一市场。据双良节能调研数据,当前改良西门子法所需的还原炉设备及配套设施价值,约为每万吨多晶硅产能对应8000万还原炉及配套设施,据此预计2024年对应还原炉设备价值194.6亿元。

而从行业格局来看,国内多晶硅还原炉的市场集中度较高,双良节能和东方电热两家企业分别占据约60%和40%的市场份额。

作为还原炉设备龙头企业,近年来,双良节能采取“跳棋”式产能布局,即在还原炉设备基础上,向下延伸至硅片、组件环节。与下游硅料企业互为供应商,保障其硅片所需的原材料供应。

近一年内,双良节能已与通威股份、新特能源、协鑫科技、新疆大全等头部硅料商签署超2000亿元硅料采购合同。

7月22日,公司曾在互动平台上称,年初以来还原炉及撬块订单累计超过30亿元,新能源装备订单受益于光伏行业的快速发展,呈现出较高的景气度。

东方电热的在手订单同样充沛。半年报显示,公司多晶硅生产用核心设备多晶硅还原炉和关键设备冷氢化用电加热器的新签订单超15亿元,且上年末结余的在手订单陆续进入交货确认期。10月9日,东方电热再拿下合盛硅业7.13亿元还原炉订单。“因为还原炉等设备比较难订,所以先提前下订单。”合盛硅业证券部工作人员如是表示。

当然,还原炉市场也吸引了新玩家,例如兰石重装。

今年2月,由兰石重装研制的青海亚洲硅业60000t/a电子级多晶硅项目还原炉完工发运。该公司在互动平台表示,正在开发试制国产化N08120(镍基合金)冷氢化反应器及72对棒还原炉,光伏领域主要客户为光伏多晶硅生产企业,包括亚洲硅业、东方希望、大全能源、宝丰能源等。

硅片扩产拉动设备需求

作为与硅料产能绑定最密切的环节,硅片端扩产幅度远超硅料,刺激硅片制造设备需求增加。

在硅片制造环节,拉棒工序的核心设备是单晶炉,其次是切片机。为降低光伏发电的度电成本,光伏电池电及硅片的尺寸从166向182和210演变。

而在硅料价格高企,吞噬下游利润的情况下,硅片也在加速薄片化,今年10月,隆基绿能已取消了单晶硅片P型158mm硅片(160μm厚度)的报价,155μm厚度硅片成为市场主流。

在光伏硅片的大尺寸和薄片化趋势下,相应的单晶炉尺寸也需要增大,同时需要更薄的切割技术。据浙商证券预测,2022-2023年,硅片设备市场空间每年约240-250亿元。其中,单晶炉市场空间约176-187亿元,切片机、机加工设备约62-64亿元。

“目前国内仅有三到四家企业可以生产大硅片的全自动单晶炉,能够生产大尺寸单晶炉的企业在下一轮设备更新中有一定的优势。”浙商证券表示,国内主要的单晶炉供应商包括晶盛机电、连城数控、京运通、天通股份,最大尺寸单晶炉为直径1600mm的12英寸单晶炉。

而据一位光伏产业人士向财经网透露,1600尺寸的单晶炉仍较为稀缺,“整个市场也就200GW,随着N型电池对硅片质量需求增加,设备需求会持续增长。”

从市场格局来看,晶盛机电是国内单晶炉市场的龙头企业,除“隆基系”连城数控,京运通单晶炉自产自用外,TCL中环、晶科能源、双良节能、上机数控等新老势力硅片厂商均为晶盛机电的客户。此外,晶盛机电是中环股份子公司中环领先的股东,深度绑定下游龙头企业。

去年10月,晶盛机电披露与高景太阳能签署单晶炉买卖合同,合同金额为27.6亿元;1个月后,该公司再度拿下双良节能14.05亿元单晶炉设备订单。据晶盛机电披露,截至9月30日,公司未完成晶体生长设备及智能化加工设备合同总计237.90亿元。

切割设备方面,主要涉及公司包括高测股份、连城数控、上机数控、宇晶股份。其中,高测股份市场占有率在50%以上,处于行业领先位置,除切片机之外,高测股份还提供硅片切割加工服务。

近期该公司在接受机构调研时表示,前三季度公司光伏切割设备在手订单15.48亿,环比增加31.63%;公司硅片切割加工服务业务已投产规模达21GW,预计2022年全年有效产能约为10GW。 而据东吴证券预计,硅片切割加工服务单GW稳态利润约2000万元。

薄片化方面,高测股份也公开表示,公司210半片120um已经实现规模化量产,同时持续不断的储备100um、80um及以下技术探索。

技术迭代下电池设备迎机遇

光伏硅片的尺寸及切割技术不断变化的背后,体现着光伏行业降本增效的主旋律。随着PERC电池技术量产转化效率迫近“天花板”,N型电池登上舞台,电池环节的技术迭代升级亦为设备商创造了新的市场机遇。

不同于还原炉和单晶炉市场高度集中的情况,光伏电池设备环节对应着异质结(HJT)和TOPCon两种技术,且玩家数量更多。

从生产工艺来看,电池制备的基础工艺包括清洗制绒、扩散、清洗刻蚀、激光开槽、丝 印烧结等步骤。

电池多数环节可与PERC电池产线兼容,前者较后者新增硼扩散设备、LPCVD/PECVD设备、离子注入机、湿法刻蚀设备。相比之下,异质结电池仅需4道工序,但需要整条设备更新。

目前来看,主流电池设备商普遍“两手准备”。例如,光伏丝网印刷设备龙头企业迈为股份表示,公司丝网印刷设备可适用于包括PERC、TOPCON、IBC、HJT在内的多种技术。

今年以来,迈为股份已与信实工业、安徽华晟签下两笔异质结设备采购订单,涉及产能12GW。据浙商证券分析,两笔订单或为迈为股份贡献近50亿元收入,公司现有异质结设备订单合计已达14.4GW。

捷佳伟创则偏向于TOPCon路线,该公司表示在手订单主要以大尺寸PERC和TOPCON设备为主,HJT也有取得行业内部电池片厂家订单。“异质结电池技术目前还不具有经济效益性,尚待降本提效方面取得突破。公司在异质结电池设备上持续进行着降本提效的研发工作。”

高效电池关键激光设备生产商海目星,产品同样覆盖PERC、TOPCon、HJT 和 XBC等多种技术路线。今年4月,公司中标晶科能源TOP Con激光微损设备项目,订单规模10.67亿元。

中信证券认为,TOPCon电池产能扩张将带动光伏设备和材料环节的升级以及出货量的增加,预计2025年TOPCon设备投资超240亿元,2022-2025年合计投资超700亿元。

毋庸置疑,技术进步已成为驱动光伏设备市场持续扩容的关键因素。除了电池设备之外,以串焊机为代表的组件设备同样处于技术迭代的机遇期。

“电池片 HJT、XBC 扩产以及组件端 SMBB 等新技术均有望带来串焊机的更新替换需求。”财信证券如此表示。

具体到公司层面,作为串焊机市场的头部公司,奥特维前三季度净利润4.74亿元,同比增长108.21%。截至2022年9月30日,公司在手订单65.12亿元,同比增长79.64%。公司方面介绍称,今年行业的需求比较景气,客户的扩产力度也比较大,预估今年整个市场对串焊机有超过2000台的需求。