2018年市场回顾

2018年动力煤价格高开低走,全年最高点在2018年2月2日,770元。最低点在2018年4月16/17/18日,569元。全年均价653.07元,比2017年均价644.41元高8.66元。

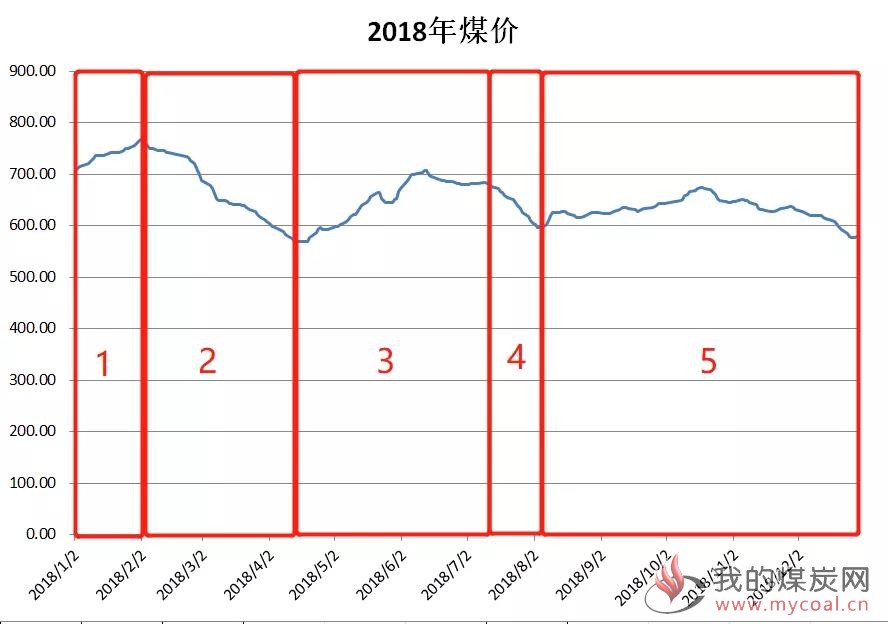

全年走势大致可以分成这五个阶段:

(1)1月1日至2月2日,疯狂上涨,价格全盛。

从2018年年初开始,动力煤价格就开始了疯狂上涨之路。电厂库存低位的软肋恰好遇到高日耗,不断消耗不断补充,然而补充尚不及消耗,库存继续下降的同时价格一路上涨开始了正反馈。电厂库存低位面对高日耗不得不补的时候,长协和进口煤不说,长江港口贸易商库存被预定一空,进而北方港的市场煤需求同样旺盛。与此同时铁路发运车皮计划也受阻,高峰时期发港口一吨煤可以赚100元。铁总见势不妙优先保障电煤运输,就这样情况下价格仍然冲至770元一线。

我们说价格是基本面情况的反映,什么样的基本面就应该对应什么样的价格。一年过去以后,站在现在的角度看当时的数据,想想当时的价格,体会更深。

这一波疯狂上涨为全年埋下了伏笔,改变了很多轨迹。1.电厂吃了低库存的亏以后,春节疯狂补库,全年高库存。2.长江港口贸易商春节补库存被套牢,全年再也没有回到春节前后的价格。3.上文所述发运一吨煤赚100元的黄金时代刺激贸易商包站台,全年多数时候发运倒挂。

(2)2月2日至4月16日,盛极而衰,跌至低谷。

2月2日开始价格回落至春节前,价格回落幅度有限。真正起转折变化的在于春节期间库存的补充。春节前沿海六大电库存也只是850-900万吨左右,但春节过后,随着数据一点点被归真,人们发现,六大电库存居然补到了1350万吨以上,和前一年迎峰度夏的位置相差无几。价格开始快速下跌,只在640元的位置上稍微抵抗了一个星期,然后继续下跌至570元的位置上。此时价格已经连跌了两个月,贸易商发过来的煤全部处于亏损状态,港口库存也在提升,市场一片悲观,全年第一次集中的“5500大卡煤500元不是梦”就是这个时候。

(3)4月16日至7月9日,预期支撑,低谷反弹。

然而5500大卡煤并没有跌至500元,甚至都没有到550元,4月16日的569元成了全年最低位,开始上涨。关于4月中旬的这波上涨,1.根本原因:价格低。2. 进口煤控制的消息,4月中旬的时候,长江及沿海电厂集中释放了一波招标,使得北方港价格企稳。3.长江口贸易商也采购摊低成本。4.价格超跌以后出货意愿降低。5. 期货1805升水带动的采购需求。

从4月到7月,这段时间的走势并不顺畅,例如600元附近犹豫过几天,例如一度涨至700元以后再下跌,但仍然愿意把这段时间走势划分成一个整体的原因在于,4月到7月的关键词是:预期。这段时间,基本面数据不是很美观,这种情况下价格仍然可以上涨,即使回调幅度也不大,原因就在预期。5月份的时候,日耗罕见冲至79万吨,当时预期夏季日耗能到90-100万吨,即使6月份发现日耗回落、价格回落的时候,也比较克制,直到7月来临,预期落空的时候,才进入下跌模式。

(4)7月9日至8月3日,预期落空,大幅下跌。

这一部分就简单了,在真正的夏季来临而日耗始终没有回到高位的时候,在港口库存越堆越高的时候,终于680元的价格维持不住,开始下跌,这次下跌十分通畅,一路打到597元,近一个月的时间内价格跌了80元。

(5)8月3日至12月31日,全新模式,震荡运行。

从8月份开始,煤价进入一个全新的模式,震荡运行。前面四波走势,不论是涨还是跌,整体幅度都比较大,涨跌的过程比较通畅。但从8月开始,市场开始进入小波段运行,涨跌都很缓慢,持续时间都很短,进三退一、退三进一这种走法很常见。可以说,前途是光明的,道路是曲折的。

简单回顾完2018年煤价走势后,再说说2018年煤市运行的几个特点。

(1)煤价总在极乐观和极悲观中运行。

1月初的极乐观,4月初的极悲观,5月的极乐观,8月的极悲观。人们总是建立在现在的基础上,按照过去一段时间以来的趋势判断未来,这样做也没有错,但短期走势和中期走势有显著的不一致性。过度乐观和过度悲观都很害人,实际上,极乐观和极悲观预期的情况都没发生,价格全年正常波动,跌多了自然会涨,涨多了自然会跌,仅此而已。

(2)港口方面:库存全年高位运行。

从过年后开始补库,电厂库存就一直居高不下。以曹妃甸港为例,国投曹妃甸2018年年末比年末增加300万吨库存,曹二期增加130万吨,华能曹妃甸增加170万吨,光曹妃甸三大港区就增加了600万吨以上的库存。这还不包括京唐港增加的量,就已经相当于再造出一个秦皇岛港。

港口库存就像一个水库,水库越大,调蓄能力越强。什么样的基本面对应什么样的价格,港口全年维持的高库存使后半年煤价的高点远点于前面两年,同时后半年煤价涨跌幅度变小,波动减小,也是港口高库存的重要作用。

也就是说,港口库存的高低,影响价格变动的节奏(涨跌快与慢,涨幅大与小),影响价格的高位实现情况。港口库存低,价格也不会马上暴涨,但会使涨跌持续性增强、涨幅扩大。港口库存高,价格也不会马上暴跌,但会使涨跌持续性减弱(配合堆存费政策),涨幅缩小。沿海煤炭市场的供给其实就是港口库存大小,对于2019年及以后的年份来说,观察库存变化可以推知价格如何运行。(观察实际港口库存多少,观察新开码头情况)

除此之外,2018年港口方面的热点还有:秦港搬迁(你不知道这时候来,但知道它会来)。港口收超期堆存费和惩罚性堆存费(加快了煤炭流转,影响了行情的持续性)。一二港转移(贸易商一港做不下去的情况下,去二港开拓阵地)。

(3)电厂方面:库存全年高位运行,补库节奏提前。

电厂今年库存全年高位运行,而电厂库存今年这样的表现是有渊源的。

电厂一共有三波补库。

第一波:春节期间。补库类型:主动补库。补库原因:库存过低,吃过大亏。这一波前文已有阐述,这里不再多说,电厂库存从850-900万吨一跃升至1350万吨,实现了第一波补库。

第二波:5-6月。补库类型:主动补库。补库原因:受到惊吓。这一波补库是由于5月出现了罕见的高日耗,因此加快了补库的步伐,库存一跃提升至1500万吨以上。

第三波:10-11月。补库类型:被动补库。补库原因:日耗太低。这一波所谓的补库更多是由于日耗过低,库存被动增加,由1500万吨升至1800万吨左右。

从时间上看,4-5月、10-11月都算淡季采购,电厂淡季采购------港口淡季涨价------港口价格由预期原因撑至旺季------预期落空旺季价格下跌。这个套路2018年运行了两次。

除此之外,2019年电厂方面的热点还有:新能源的代替(水核光风)。煤电控制(发布减煤方案)。

2019年市场展望:重心下移,格局不变,机会仍存

上文主要回顾了2018年动力煤市场运行节奏变化以及运行过程中的一些特点,下面说一下个人关于2019年市场的几个展望。

(1)价格重心下移,全年均价600元附近。

这一点似乎是大家的共识,但我的原因可能和大家有点不太一样。

价格重心下移的原因在于起点比较低。动力煤因为有春节前后五周的低日耗表现,所以名义上虽然算的是2018年的均价,但更合适的是以农历年为一个周期算均价,2018年均价高于2017年的原因在于前几个月的价格太高了,造成体感2018年价格不高,计算2018年价格挺高。

同样,2019年的起点太低了,年初几个月500-600元的价格,和2018年700多元的价格相比,已经积累了很大劣势,一定程度上说,除非春节后至12月底价格出现大幅上涨,否则前面几个月挖的坑已经决定了难以填回来。

除此之外,价格重心下移的原因还在于港口库存高位运行,港口发运能力继续提升,港口容量提升,这些硬件基础设施使价格难以重现前几年那样罕见的高价。至于日耗,人们总是过于悲观,今年9月日耗50万吨的时候,当时找了很多理由,什么贸易战,什么减煤方案。但后面却抛出来另一种说法,“出口企业为了赶在提升关税前加紧生产,提前完成了几个月的订单”,今年冬季时候日耗重回近80万吨,又显得很正常。我并不想把明年价格重心下移的原因放在日耗大降上,相反,我认为明年发用电量、火电耗煤仍然维持固有节奏运行,增幅与GDP增速相当。

(2)价格全年运行节奏:淡旺分明,高点在660-680元,低点在540-550元,两波行情。

这一部分是好几个预测加起来的。

2019年的长协政策已经确定,年长协和月长协都增加了新的内容,年长协选择比较稳定的三个指数计算均价,月长协选择市场化程度更高的四个指数计算均价。并且煤企减少年长协量,增加月长协量。

1.这样的计算方法情况下,年长协价格约等于一个定值,月长协价格约等于一个变值。

2.这样的计算方法,并不能保证年长协价格一定会低于月长协价格,假设市场价格500元,那么会出现月长协价格更低的情况。

3.年长协减量,有客观自产煤的量有限的因素在,但也有年长协价格是福利价格的隐含因素在。

4.电厂面对年长协减量,月长协增量的时候,不大乐意,说明也认可年长协的价格是低价。

长协对市场煤影响一般,但可以通过长协煤来看市场煤运行水平。

2019年,在淡季的时候,煤价将维持低位运行,月长协的价格将会是一个隐含的压力,但年长协的价格也会是一个支撑,淡季的价格将在年长协价格减10元------月长协价格加10元之间波动。预计这个低点在540-550元左右。有跌破的可能吗?有。一旦跌破,那会有非常严重的结果,全年均价就得560元见了。我没有那么悲观,低点还在540-550元左右。

在旺季的时候,把价格推至660-680元的最高位,再往上就不看了,700元的价格难以看到。我觉得会有两波比较通畅的行情,把价格推至高位。

(3)港口格局:秦港仍存,曹妃甸做强,北方港偏向于物流中转,二港新阵地。

2019年,整体格局和2018年类似。

秦皇岛港虽然提出来了搬迁的计划,但是正如2018年如表现的一样,搬迁是个循序渐进的过程,秦皇岛港仍然保持重要位置。曹妃甸继续做大做强的路上,2019年铁路新增发运量,曹妃甸港在北方港的地位再次提升。京唐港同样承接秦港转移的贸易商,只会更加拥挤。港口在固定客户+流动客户的合力支持下,仍然会过一年好日子。在堆存费政策、铁路新增计划等作用下,北方港越来越快进快出,偏向于物流中转,做库存等上涨的周期变短。

值得注意的是,2018年,很多预言并没有实现。早在2018年9月的时候,市场就有传言秦港二公司将会搬走,但是至今二公司仍然存在。同样在那时候,曹妃甸华电码头将会在2018年年底开通的消息也在传,但至今同样没有实现。2019年,理论上将会迎来曹妃甸华电码头开通、煤五六期论证、秦港搬迁、蒙华铁路开通等等重要事件,但实际上这个过程会比人们预期的晚很多,因此2019年维持现状的可能很大。

当北方港开始收费、生意不好做以后,长江港口会成为一部分贸易商的选择,虽然长江港口的生态和北方港不同,但生活所迫也是可以考虑做的。

(4)贸易商格局:大小矿企竞争,发运户和贸易商合作。

大矿企调价一般按月,除此之外,市场上还有很多主力“小矿企”(相对于几大矿,实际并不小),这些矿企调价一般比较灵活,随市场价格制定销售价格。在淡季的时候,如果市场价格介于年长协和月长协之间,那么月长协不好卖,小矿企降价出货抢占市场也是2019年的看点。“小矿企”和出货节奏和电厂的采购节奏将是影响短期(半个月之内)行情的重要因素。

另外,当市场上除了几大矿的“小矿企”发运能力越来越强之后,更划算的做法是直接在港口买他们的货去卖,而不是自己去发运。于是,2019年北方港“小矿企”发运------大贸易商分销------小贸易商对接终端会更多,小贸易商、大贸易商、矿企是共生关系,矿企做发运的钱,大贸易商赚批发的钱,小贸易商赚零售的钱,各留一部分利润(生产、批发、零售关系)。单纯做发运、销售的贸易商会变少,要求会更高,压力会更大,估计大矿企:小矿企:自发自卖贸易商=5:3.5:1.5。

(5)电厂运行:继续淡季补库,低价补库,库存尽量保持高位,不要玩火。

电厂的节奏看电厂自身意愿,这个不好预计。电厂2018年做的不错,全年库存保持高位运行,市场煤价格后半年没有出现大幅上涨,建议2019年继续维持这样的节奏,在淡季的时候或者价格低的时候补库。

以上就是对2019年市场的一些简单预计,整体来看,港口格局维持现状,价格看跌但不看太悲观,全年机会仍然有,贸易商也将找到合适的位置继续生存。

最后简单说一下对于2019年动力煤期货的展望。

对于2019年动力煤期货,最大的机会来自市场悲观情况下,实际并没有那么悲观的做多机会。没有绝对的多空,只有价格高与低。最好的情况来自于期货预期悲观带来贴水,实际现货反而上涨,那么越临近交割期货会把贴水连本带利还回来出现趋势性做多机会。这里并不是说要抄底,而是现货市场走好+期货站上20日线后做一波趋势,我觉得至少出现两波趋势,不限多空,等到时候机会出现的时候我们再看。