文|侯明扬 等

中石油化工股份有限公司石油勘探开发研究院

一、美国主要页岩油气产区发展状况

自1976年美国政府组织开展“东部页岩气工程”以来,美国页岩油气资源开发进展迅速。特别是2005年在巴尼特页岩区带上实现了水平井分段压裂技术突破后,美国页岩油气开发进入了大发展阶段:页岩气产量由2006年的1.1万亿立方英尺(约311亿立方米)增至2012年底的超过8万亿立方英尺(约2300亿立方米);页岩油产量至2012年底超过200万桶/日。

页岩油气产量的大幅提升使美国资源对外依赖不断降低,并逐渐影响国际油气市场价格走势,特别是页岩气产量的快速增长极大地压低了美国国内及整个北美地区的天然气价格,亨利中心(HenryHub)气价近5年持续低于4美元/百万英热单位,使相当数量的页岩气开发企业转向收益更高的页岩油勘探开发活动。

尽管目前尚无权威数据支撑,2013年美国仍呈现企业开发积极性“油大于气”的局面,在产页岩气项目维持稳定,页岩油项目持续升温,各主要页岩油气产区的勘探开发和并购活动保持活跃。

1.美国本土东北部地区

(1)马塞勒斯(Marcellus)页岩区带

马塞勒斯页岩区仍是全美最大的页岩气产区之一,2013年产量增长约42%,由1月份的85亿立方英尺/日增至12月份的121亿立方英尺/日。页岩气产量的大幅增长使已有配套设施无法满足输送需要,致使宾夕法尼亚州西北部部分地区夏季的天然气价格大幅低于亨利中心基准价格。

该页岩区2013年的钻井活动呈现以下特点:一方面,“非甜点”区钻井机数量持续减少;另一方面,尽管气价水平较低,仍有大量钻机流向生产条件较好的核心区及其周边。

(2)尤蒂卡(Utica)页岩区带

尽管部分石油公司早先对尤蒂卡西部特别是西南部核心区域的页岩油生产潜力充满期待,但2013年该区的页岩气先于页岩油获得突破。俄亥俄州自然资源局当年三季度末资料显示,尤蒂卡页岩区内产量最好的20口探井中有11口井的含油率不足3%;而Gulfport能源公司位于西弗吉尼亚州贝尔蒙特(Belmont)的尤蒂卡页岩区的Irons1-4H探井试获3000万立方英尺/日的页岩气初始产量,创下该页岩区的生产测试记录。

(3)其他页岩区带

除马塞勒斯和尤蒂卡外,美国本土东北部其他页岩区带的勘探开发活动较少,仅有少数公司在密歇根州进行钻探,包括Encana公司在尤蒂卡-科灵伍德(Utica-Collingwood)页岩区完成数口探井等。

2.美国本土中西部地区

(1)伍德福德(Woodford)页岩区带

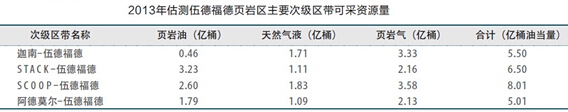

伍德福德页岩区带是2013年美国页岩油生产的亮点之一,大批石油公司在该区带页岩油生产条件较好的几个次级区带(见表)上增加了钻机数量,扩大勘探开发规模,其中包括在俄克拉荷马州中部伍德福德/梅勒梅克次级区带作业的Newfield公司和阿德莫尔盆地伍德福德页岩区作业的埃克森美孚公司,以及在阿纳达科盆地伍德福德页岩区作业的阿帕奇和切萨皮克公司等。

页岩气方面,受当地较低天然气价格的影响,石油公司基本停止了在阿德莫尔盆地伍德福德页岩区的干气钻探活动。

(2)密西西比灰岩区带

密西西比灰岩区带位于俄克拉荷马州北部和堪萨斯州南部,其含油率很高,一般大于50%,业界认为其中有可进行页岩油商业开发的甜点区。但2013年该区带的勘探成果不理想,部分石油公司如壳牌和Encana公司等已决定退出位于堪萨斯西部的勘探区块;当地最大的作业者SandRidge公司也计划停止在非核心地区的钻探,效仿戴文、Range等公司集中注意力在已获得发现且基础设施较完善的俄克拉荷马州北部核心区进行钻探。

3.墨西哥湾地区

(1)伊格尔福特(EagleFord)页岩区带

伊格尔福特页岩区带是2013年墨西哥湾地区最主要的原油产量增长点之一,全年油气平均产量约140万桶当量/日,较2012年增长近50%,其中原油产量约89万桶/日,天然气产量约29.4亿立方英尺/日。

与其他页岩油区带类似,石油公司希望通过页岩油产量增加非常规油气开发效益。2013年伊格尔福特区带上的活跃钻机数量始终保持较高水平,至年底仍有228台钻机在该区域作业。为赢得资本市场上投资者的信任,EOG、必和必拓、康菲和马拉松等公司纷纷将注意力集中在伊格尔福特页岩区内富含液态烃的地区,这些大型公司完整的开发模式大幅降低了单井成本,节省了钻井时间,“工厂化钻井”开发模式的广泛应用也极大提高了开发效率和产量。

(2)巴尼特(Barnett)页岩区带

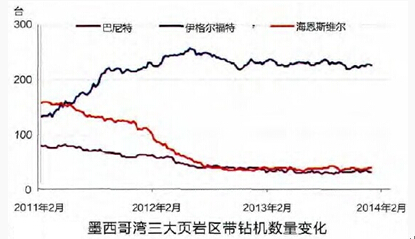

2013年巴尼特页岩区带的油气产量约为98.6万桶当量/日,较2012年的104万桶当量/日减幅明显,其中页岩油产量不变,仍是16万桶/日,天然气由58亿立方英尺/日降至55亿立方英尺/日。低气价降低了作业公司钻探的积极性,2011年初在巴尼特页岩区带作业的钻机数量为82台,到2013年底时仅有30余台。石油公司开始收缩在该页岩区内的作业范围,例如戴文公司和Pioneer公司等已将开发重点集中在液态烃资源更丰富的次级区带上。

(3)海恩斯维尔(Haynesville)页岩区带

2013年海恩斯维尔页岩区带的页岩气产量56.6亿立方英尺/日,较2012年的64.8亿立方英尺/日大幅下降。与巴尼特页岩区带一样,低气价使相关石油公司大幅收缩作业范围,例如切萨皮克公司和EXCO公司等集中开发该区带的核心区域。此外,作业钻机数量也反映出石油公司的经营趋势,由2011年初的161台降至2013年底的41台(见图)。

4.落基山脉地区

(1)巴肯(Bakken)页岩区带

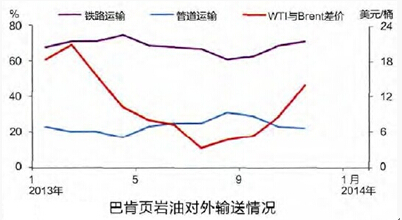

巴肯页岩区带2013年的页岩油产量约为97.5万桶/日,年度平均产量较2012年大幅增长32%,仍是全球页岩油产量最高的区带之一。铁路运输尽管费用较高,但在巴肯页岩油外输方面仍起到重要作用(见图)。该区页岩油通过管道输往的原油集散地库欣(Cushing)地区库存积压,导致WTI价格长期低于布伦特原油(Brent)价格,石油公司宁愿支付较高铁路运费,将页岩油运往沿海地区参照布伦特原油价格销售从中获得较高利润。

即使利润水平基本一致,该页岩区带作业的石油公司仍愿意选择灵活的短期铁路运输来替代传统的长期管输合同。因此,2013年巴肯页岩油的主要输出方向是东西部沿海,以及北达科他州一座接收能力为19万桶/日的炼厂。

(2)奈厄布拉勒(Niobrara)页岩区带

奈厄布拉勒页岩气带是落基山地区的另一个重要的页岩油产区,2013年的产量约为13.9万桶/日。奈厄布拉勒页岩区带的显著特点是,不同次级区带的地质特征差别较大,甚至同一次级区带内不同区块的地质特性差别也非常大,对作业公司的挑战较强。这也是为什么阿纳达科石油公司和诺布尔兄弟公司互换勘探区块后,在Wattenberg油田表现优于诺布尔公司的主要原因。

5.二叠盆地

受益于非常规油气产量的增长,二叠盆地由一个产量逐年下降的成熟油气产区成为非常规油气勘探开发的热点,石油公司不断在该盆地内的沃夫坎普(Wolfcamp)和博恩斯普林斯(BoneSprings)页岩区带增加勘探开发作业规模。2013年,沃夫坎普和博恩斯普林斯页岩区带页岩油气产量分别较2012年增长76%和290%,合计为二叠盆地贡献了17%的油气产量。

石油公司聚焦二叠盆地的非常规油气资源是该地区油气产量增长的重要因素。戴文、Concho、Pioneer和雪佛龙等公司是二叠盆地非常规油气产量增长的主力,总产量约740万桶油当量/日;此外,Cimarex能源、Energen资源、Laredo石油和Athlon能源等一批中小型公司也获得超过10%的产量增长,合计为该地区非常规油气生产贡献了约2.4万桶油当量/日的产量。

但西方(Occidental)石油和埃克森美孚两家石油公司在二叠盆地页岩油气领域表现欠佳,年度产量增长分别为6%和-3%。

钻井方面,二叠盆地的活跃钻机数量在2013年维持在470台左右,总体与2012年相当,但水平井钻机数量增加了67台,保持近3年来的增长势头,并已于2014年2月首次超过直井钻机数量。

6.西海岸地区

与美国本土其他地区不同,2013年西海岸地区页岩油气勘探开发进展缓慢。加利福尼亚是西海岸地区的主要页岩油气产区,其中的页岩资产和油气产量所有权比较集中,5家油气公司占据了当地90%的页岩区块和85%的油气产量。

其中,雪佛龙公司是加州地区最大的油气生产商,产量约18.5万桶/日;西方石油公司则是当地蒙特雷(Monterey)页岩区带最大的“地主”,拥有的勘探面积超过80万英亩。尽管如此,2013年雪佛龙和西方石油公司都未加大各自在该区页岩油气资产的开发投入。雪佛龙公司迄今仅在蒙特雷页岩区带完成探井135口,而将主要页岩油生产集中在二叠盆地沃夫坎普(Wolfcamp)页岩区带,页岩气生产集中在马塞勒斯页岩区。

雪佛龙公司认为,蒙特雷页岩区带的地质条件复杂,不利于复制在其他区带形成的页岩油气勘探开发技术,需要审慎投资。西方石油公司是蒙特雷页岩区带领先的页岩油开发公司,其6.5万桶/日的原油产量中,接近一半是页岩油,但该公司计划加大对利润率更高的巴肯和伊格尔福特页岩区带的投资,并计划于2014年起剥离蒙特雷页岩区带的相关资产。

二、2013年美国页岩油气资源并购情况

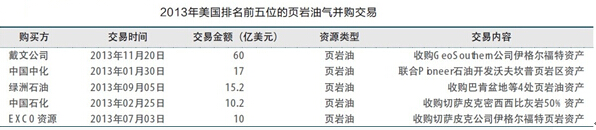

2013年,美国页岩油气资源并购交易总数为108宗,总金额超过230亿美元;页岩油相关并购交易数量为77宗,交易金额超过190亿美元;页岩气相关并购交易数量为31宗,交易金额约40亿美元。其中,戴文公司60亿美元并购伊格尔福特页岩油资产成为当年最大金额交易,绿洲(Oasis)石油公司出资15.2亿美元并购巴肯页岩区带等资产,中国中化出资17亿美元参与沃夫坎普页岩区带勘探开发也是2013年规模较大的并购活动。

1.中西部地区

中西部地区页岩油气并购交易平淡,总交易金额仅为55亿美元,较2012年的90亿美元下降明显。作为出产页岩气比重较大的地区,并购交易的减少与全球油气行业并购活动特别是页岩气资产交易的总体下降趋势相吻合,其主要原因是美国多数独立油气勘探开发公司不断剥离非核心资产,转向投资产量较高的页岩油项目,这也客观导致2013年页岩油产量的不断增长。

其中,发生在得克萨斯大草原和俄克拉荷马西部花岗岩冲积页岩区带上的并购交易较多,例如Forest石油公司为筹集资金开发伊格尔福特的页岩油项目,将表现较差的花岗岩冲积(GraniteWash)页岩区带资产以10亿美元出售给Templar公司;Laredo石油、SM能源以及Petroleum能源等公司也纷纷出售位于花岗岩冲积页岩区带的非核心资产,Laredo石油公司还将其在中西部的其他资产出售给EnerVest公司,从而彻底转为立足二叠盆地的油气勘探开发公司。

与大多数公司不同的是,总部位于俄克拉荷马北部具有领先提高采收率技术的Chaparral能源公司却售出其位于二叠盆地和墨西哥湾区的资产,转向美国中西部进行勘探开发活动。

2.墨西哥湾地区

2013年墨西哥湾地区页岩油气并购活动活跃。在以页岩油资源为主的伊格尔福特区带,戴文公司以60亿美元并购黑石公司投资的GeoSouthern公司,这是全美当年最大的油气资产交易;EXCO资源以10亿美元收购切萨皮克公司资产是该区带另一宗较大规模的油气资产并购活动,同样显示出石油公司对页岩油潜力资产的渴望。

在以页岩气为主的巴尼特和海恩斯维尔区带,相关交易较为清淡,低气价是石油公司对页岩气资产缺乏兴趣的主要原因,但优质页岩气资产惜售同样对交易数量有重要影响。日本东京燃气出资4.85亿美元购买Quicksilver公司巴尼特页岩资产充分反映了亚洲国家对天然气的需求。

3.落基山脉地区

阿纳达科和诺布尔石油公司互换其分别在奈厄布拉勒页岩区带Wattenberg油田的5万英亩(约200平方千米)土地是2013年度最引人注目的交易,两家公司各取所需:阿纳达科公司巩固了其在Wattenberg盆地核心区域的地位,可以将其基础设施优势充分利用;诺布尔石油公司则是将其分布在Wattenberg盆地的不同勘探面积连片,为下一步大规模钻探活动做准备。

此外,2013年巴肯页岩区带资产的并购交易延伸至威灵顿盆地西部,该地区交易金额约10亿美元,其中最大一宗交易是Kodiak公司收购Liberty资源公司4.2万英亩(170平方千米)的勘探面积。

4.二叠盆地

2013年二叠盆地并购交易金额与2012年基本持平,主要原因是二叠盆地多数页岩油气区块被大批中小型石油公司所有,面积彼此不连续,大规模交易较为困难。其中:

Pioneer公司以17亿美元出售其位于米兰德盆地(MidlandBasin)南部沃夫坎普页岩区带20.8万英亩(约840平方千米)勘探面积中40%的股份给中国中化成为该地区数额最大的交易;

QEP能源9.5亿美元获得Enervest和Rosetta两家公司沃夫坎普页岩区带0.67万桶当量/日的产量和2.65万英亩(约107平方千米)的勘探面积也是2013年二叠盆地规模较大的并购交易;

而LINN能源公司11亿美元收购的Berry石油公司资产中,也有很大比重是页岩油气资产。

5.东北部地区

2013年东北部地区页岩油气并购活动数量较少,约为18宗。规模相对较大的是Chief、Enerplus和TugHill三家油气公司合计以约5亿美元共同收购切萨皮克公司马塞勒斯页岩区带在产项目。

三、美国页岩油气资源发展前景展望

1.2014年投资热点将呈现分散趋势

回顾美国页岩油气资源的勘探开发历史,从2006年页岩气产量大幅增长开始,几乎每年都有一到两个勘探获得新突破的大型页岩区带成为当年美国页岩油气勘探开发以及相关并购的热点,包括早先的巴尼特和费耶特维尔页岩气区带的相关资产、2009年的伊格尔福特和2011年的巴肯等页岩油区带相关资产等(见图)。这些较大规模的页岩油气区带迅速成为投资热点,吸引了一大批来自美国和其他国家的投资者,他们积极参与相关的勘探开发活动以及公司整体或部分资产并购活动等。

但是,笔者通过分析认为,在2014年这种集中的页岩区带的投资模式将会改变,页岩油气投资热点将不断分散,并将继续推动美国本土非常规油气特别是页岩油产量增长。主要原因包括:

一是美国本土石油公司对页岩油气的勘探开发技术日益成熟,能够较好完成地质条件相似区块间的“技术移植”,从而在更广泛的地区发展页岩油气业务;

二是现有的各主要页岩区带几乎都有知名石油公司实现了先入者优势(First-moverAdvantage)和生产的规模经济效用,新增优质资产在理论上的规模将相对较小,也将更加分散。

根据著名油气咨询公司伍德麦肯兹的分析,2014年美国本土新增油气投资热点将主要分布在墨西哥湾、中部陆上以及落基山脉地区,大部分项目将与页岩油气有关(见图)。

2.页岩气勘探开发活动回暖

天然气价格是近年来决定美国本土页岩气勘探开发走势的首要因素。2013年亨利中心气价呈大幅波动上涨态势,至年底超过4美元/百万英热单位,已超过各主要页岩气生产企业的盈亏平衡价格。预计2014年北美气价将至少维持在2013年底的水平,理由有三:

一是美国能源管理委员会2013年已批准4个对非自贸区国家的LNG出口项目,有助于缩小美国本土与全球其他国家的天然气价格差值;

二是2012年以来石油企业对页岩气投资的减少影响了页岩气产量增长,但有助于稳定天然气市场价格;

三是2014年初开始的乌克兰动乱局势,使得前苏联地区的地缘政治敏感性增加,未来可能继续推高全球油气价格。

因此,预计2014年的页岩气勘探开发活动将呈现回暖势头。乐观估计,如果亨利中心气价水平超过5美元/百万英热单位,各石油公司将重新大规模配置页岩气相关资产。

3.页岩油气资产相关并购活动将趋于活跃

美国本土页岩油气资产并购2014年将呈现与过去5年不同的特点。

(1)页岩油方面

受美国本土石油公司因当地天然气价格偏低而集中转向发展常规和非常规原油项目的影响,页岩油资源已被大多数石油公司界定为其核心资产,因此针对页岩油资产的大规模并购活动或将大幅减少。但投资页岩油的高收益在不断吸引更多石油公司试图通过并购交易获得勘探开发机会,因此判断各主要页岩油区带的中小型勘探区块面积将成为投资热点,相关并购交易活动将持续活跃。

(2)页岩气方面

国际石油公司普遍实施的有机增长战略(OrganicGrowthStrategy)将使其继续剥离收益较低甚至亏损经营的页岩气项目和资源潜力较差的中小页岩油气勘探区块,例如壳牌和戴文公司等已明确表示将继续剥离其美国“非核心”页岩气资产。

但随着北美LNG出口机会的增加和页岩气开发规模趋于稳定所导致的天然气价格回升,包括亚洲国家石油公司在内的各类石油公司将有意愿回归页岩气投资,由此预计2014年美国页岩气资产并购交易机会将较2013年有所增加。

4.石油公司将更加关注页岩油气资产的质量

相比2012年以前石油公司在页岩油气资源的勘探开发和并购交易中注重资产的规模,其在未来将更加注重资产的质量。

勘探开发方面,2014年美国页岩油气资源热点规模可能由先前的数千英亩(一千英亩约等于4.06平方千米)下降到1千英亩以下级别,讨论的产量规模将由“万亿立方英尺”缩小至“十亿立方英尺”;

在相关资产并购方面,已获得勘探突破的区块和已有稳定产量的区块将炙手可热,与早些年石油公司大规模购买页岩气勘探面积进行勘探形成鲜明对比。

此外,探边井(OffsetWell)数量的不断增加也从一个侧面反映了石油公司对勘探风险的规避态度,石油公司大多寄希望于通过拓展“甜点”范围来获得产量的增长,从而减少对新区块面积的整体勘探活动。(其他作者为杨国丰,原载《国际石油经济》)